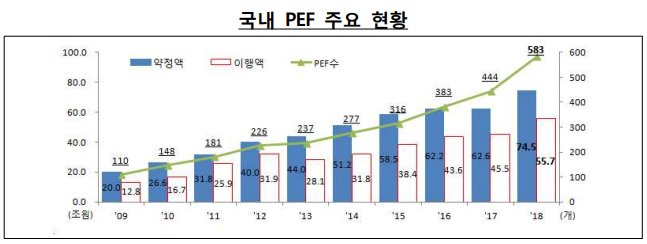

▲ 국내 경영참여형 사모펀드 주요 현황. <금융감독원>

지난해 신규 자금모집, 투자액, 회수액 등 모든 면에서 사상 최고치를 나타냈다.

10일 금융감독원이 내놓은 ‘2018년 PEF 동향 및 시사점’에 따르면 지난해 말 기준 국내 사모펀드 수는 583곳으로 조사됐다. 자본시장법이 시행된 2009년(110곳)보다 5.3배 늘었다.

투자자가 사모펀드에 출자를 약정한 금액은 74조5천억 원으로 2009년(20조 원)보다 3.7배 불었고 투자자가 출자한 금액 규모도 55조7천억 원으로 같은 기간에 4.4배 증가했다.

지난해 사모펀드 신규 자금모집액은 16조4천억 원으로 2017년보다 6조5천억 원 불어나며 사상 최대치를 나타냈다.

새로 세워진 사모펀드 수도 사상 최대인 198곳이었다.

금감원은 “사모펀드 설립 및 운용 관련 규제를 지속적으로 완화한 데다 2017년에 창업·벤처기업의 성장기반을 조성하기 위해 도입된 창업·벤처전문 사모펀드도 지난해 크게 증가했다”고 파악했다.

지난해 세워진 사모펀드를 규모별로 살펴보면 출자약정액 3천억 원 이상인 대형 사모펀드가 13곳, 1천억 원 이상 3천억 미만인 중형 사모펀드가 33곳, 1천억 원 미만인 소형 사모펀드가 152곳으로 조사됐다.

지난해 사모펀드는 국내외 기업 410곳을 대상으로 13조9천억 원 규모의 투자를 실시했다. 최근 3년 평균 투자 규모(11조4천억 원)을 크게 웃돌며 사상 최대치를 나타냈다.

SK해운(1조5천억 원), ADT캡스(5704억 원), 11번가(5천억 원) 등 대형 거래가 다수 이뤄졌기 때문으로 파악됐다.

투자 대상기업 가운데 국내 기업 수는 357곳(87.1%)으로 12조6천억 원이 투자됐다. 해외 기업에는 1조3천억 원이 투자됐다.

지난해 투자 회수액은 9조 원으로 나타났다. 2017년보다 1조6천억 원 증가하며 사상 최대치를 보였다.

오렌지라이프(1조3천억 원), 두산공작기계(1조2천억 원), 전진중공업(2562억 원) 등에서 투자 회수가 이뤄졌다.

지난해 해산된 사모펀드 수는 55곳으로 조사됐다.

2010년~2012년에 세워진 사모펀드 다수가 존속기간이 끝나 해산됐다. 존속기한이 조만간 끝나는 사모펀드가 많아 앞으로 해산 및 회수 규모는 더욱 늘어날 것으로 예상됐다.

금감원은 “국내 사모펀드시장은 자금 모집, 투자 및 회수 등 모든 면에서 사상 최대치를 보이는 등 가파르게 성장하고 있다”며 “사모펀드가 모험자본으로서의 역할을 충실하게 수행할 수 있도록 제도 개편을 추진하고 있다”고 말했다. [비즈니스포스트 최석철 기자]