[비즈니스포스트] 미국 연방준비제도(Fed)가 ‘빅스텝’으로 불리는 0.5%포인트 금리 인상을 단행한 뒤 실물경제 지표가 긍정적으로 나타나도 당분간 주가 반응은 제한적일 수 있다는 분석이 증권업계에서 나왔다.

황수욱 메리츠증권 연구원은 12일 낸 ‘과거 미국 빅스텝과 주식시장 반응’ 보고서에서 “과거 사례에 비추어 본다면 빅스텝에 따른 조정 국면에서 긍정적 실물경제 지표가 이어져도 정책 가속화를 향한 우려가 더 크게 작용해 주가 반응은 제한적일 수 있다”고 말했다.

![메리츠 "빅스텝 뒤 강한 실물지표 나타나도 주가 반응 제한적일 수도"]()

황 연구원은 현재 시사점을 얻으려면 앨런 그린스펀 의장의 ‘베이비 스텝’과 대비되는 개념의 1994년과 2000년 빅스텝 사례를 분석하는 것이 적절하다고 바라봤다.

1993년 7월 통화량목표제가 폐지된 뒤로 연방기금금리 변경이 지금처럼 연준의 정책 의도를 전달하는 가장 중요한 수단이 됐기 때문이다.

연준은 1994년 2월부터 FOMC(연방공개시장위원회) 회의에서 연방기금금리 목표를 변경할 때 의결문에 공표하고 있으며 1997년 8월부터는 목표의 구체적 수치도 명시하고 있다.

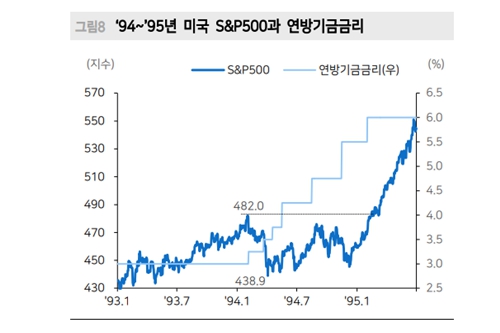

1994년 빅스텝이 이뤄지고 높은 고용률와 낮은 실업률 등 강한 고용지표가 발표됐으나 주가는 하락했던 것으로 파악된다.

연준 위원들도 당시 인플레이션이 실질적 위협이며 공장가동률이 높게 나타나는 것에 대해서도 ‘잠재능력을 초과한 생산’이라며 우려를 표시했다고 황 연구원은 설명했다.

연준이 금리 인상을 시장의 기대보다 빠르게 마무리한다면 인상 사이클이 끝날 때쯤 주식시장이 반등할 수도 있을 것으로 전망된다.

주가는 금리 인상 사이클이 끝날 무렵에야 상승세로 돌아선 것으로 파악된다.

2000년 빅스텝이 이뤄졌을 때 스탠다드앤드푸어스500지수와 나스닥지수는 2001년 4월까지 빅스텝 직전 전고점 대비 각각 27.7%, 67.5% 떨어졌으며 스탠다드앤드푸어스500 지수는 2007년, 나스닥 지수는 2015년에야 각각 전고점을 회복했다.

빅스텝 이후 주가가 어떤 방향으로 움직일지는 경기침체가 현실화했느냐에 따라 갈렸던 것으로 분석된다.

미국 주식시장은 1994년 빅스텝 뒤 조정 국면에 들어섰다가 1999년까지 상승세를 이어갔다. 중간에 아시아 외환위기, 롱텀캐피탈매니지먼트(LTCM) 파산 사태 등이 나타났으나 연준의 선제적 금리 인하가 경기침체로 이어지는 것을 방지한 것으로 분석된다.

황 연구원은 “이번 국면에서도 경기둔화 조짐이 나타날 때 연준이 선제적으로 대응하여 인상 기조를 시장의 기대보다 빠르게 조정한다면 인상 사이클이 끝나면서 증시 회복의 계기로 작용할 수 있다”고 바라봤다. 차화영 기자

황수욱 메리츠증권 연구원은 12일 낸 ‘과거 미국 빅스텝과 주식시장 반응’ 보고서에서 “과거 사례에 비추어 본다면 빅스텝에 따른 조정 국면에서 긍정적 실물경제 지표가 이어져도 정책 가속화를 향한 우려가 더 크게 작용해 주가 반응은 제한적일 수 있다”고 말했다.

▲ 1994년 빅스텝 뒤 스탠다드앤드푸어스500지수 추이. <메리츠증권>

황 연구원은 현재 시사점을 얻으려면 앨런 그린스펀 의장의 ‘베이비 스텝’과 대비되는 개념의 1994년과 2000년 빅스텝 사례를 분석하는 것이 적절하다고 바라봤다.

1993년 7월 통화량목표제가 폐지된 뒤로 연방기금금리 변경이 지금처럼 연준의 정책 의도를 전달하는 가장 중요한 수단이 됐기 때문이다.

연준은 1994년 2월부터 FOMC(연방공개시장위원회) 회의에서 연방기금금리 목표를 변경할 때 의결문에 공표하고 있으며 1997년 8월부터는 목표의 구체적 수치도 명시하고 있다.

1994년 빅스텝이 이뤄지고 높은 고용률와 낮은 실업률 등 강한 고용지표가 발표됐으나 주가는 하락했던 것으로 파악된다.

연준 위원들도 당시 인플레이션이 실질적 위협이며 공장가동률이 높게 나타나는 것에 대해서도 ‘잠재능력을 초과한 생산’이라며 우려를 표시했다고 황 연구원은 설명했다.

연준이 금리 인상을 시장의 기대보다 빠르게 마무리한다면 인상 사이클이 끝날 때쯤 주식시장이 반등할 수도 있을 것으로 전망된다.

주가는 금리 인상 사이클이 끝날 무렵에야 상승세로 돌아선 것으로 파악된다.

2000년 빅스텝이 이뤄졌을 때 스탠다드앤드푸어스500지수와 나스닥지수는 2001년 4월까지 빅스텝 직전 전고점 대비 각각 27.7%, 67.5% 떨어졌으며 스탠다드앤드푸어스500 지수는 2007년, 나스닥 지수는 2015년에야 각각 전고점을 회복했다.

빅스텝 이후 주가가 어떤 방향으로 움직일지는 경기침체가 현실화했느냐에 따라 갈렸던 것으로 분석된다.

미국 주식시장은 1994년 빅스텝 뒤 조정 국면에 들어섰다가 1999년까지 상승세를 이어갔다. 중간에 아시아 외환위기, 롱텀캐피탈매니지먼트(LTCM) 파산 사태 등이 나타났으나 연준의 선제적 금리 인하가 경기침체로 이어지는 것을 방지한 것으로 분석된다.

황 연구원은 “이번 국면에서도 경기둔화 조짐이 나타날 때 연준이 선제적으로 대응하여 인상 기조를 시장의 기대보다 빠르게 조정한다면 인상 사이클이 끝나면서 증시 회복의 계기로 작용할 수 있다”고 바라봤다. 차화영 기자