스튜디오드래곤 주식 매수의견이 유지됐다.

올해 3분기에 드라마 라인업이 대폭 강화되며 중국으로 드라마 수출 확대도 기대해볼 만하다.

![스튜디오드래곤 주식 매수의견 유지, "중국에 드라마 수출확대 기대"]()

홍세종 신한금융투자 연구원은 6일 스튜디오드래곤 투자의견 매수(BUY), 목표주가 14만4천 원을 유지했다.

5일 스튜디오드래곤 주가는 9만2600원에 거래를 마쳤다.

홍 연구원은 “스튜디오드래곤은 3분기에 2분기와 비교해 드라마 라인업이 대폭 강화된다”며 “이는 매출이 다시 두 자릿수로 증가할 것이라고 내다보는 이유기도 하다”고 말했다.

스튜디오드래곤은 2021년 3분기 연결기준으로 매출 1374억 원, 영업이익 150억 원을 낼 것으로 추정된다. 2020년 3분기와 비교해 매출은 29.3% 증가하지만 영업이익은 6.2% 줄어드는 것이다.

스튜디오드래곤이 제작한 드라마 ‘너는 나의 봄’과 ‘악마판사’ 등이 7월부터, 기대작으로 꼽히던 ‘더 로드’는 8월부터 방영되고 있고 ‘겟마을 차차차’가 방영을 앞두고 있다. 티빙 오리지널 작품 2편도 3분기 안에 공개될 것으로 파악된다.

중국에서 한한령이 완화되면 스튜디오드래곤이 거두는 영업이익 규모가 커질 수도 있을 것으로 예상된다.

홍 연구원은 “스튜디오드래곤은 현재 중국의 온라인 동영상서비스(OTT) 사업자인 아이치이를 포함해 BAT(바이두, 알리바바, 텐센트 등 중국의 대표기업)와 협업을 이어가고 있고 중국 시청자가 원하는 드라마를 가장 많이 보유하고 있다”며 “한한령이 완화되면 영업이익 규모가 4분기에 200억 원을 훌쩍 넘을 수도 있어 보인다”고 바라봤다.

스튜디오드래곤은 넷플릭스 등 글로벌 온라인 동영상서비스(OTT) 사업자 10곳과 중장기 계약을 체결하는 방안을 논의하는 것으로 파악된다.

중장기 계약은 3년 동안 20편의 드라마를 동시방영하고 5편의 오리지널 드라마를 제작해 공급한다는 등의 내용으로 맺게 되는데 안정적 공급처를 확보하게 된다는 점에서 스튜디오드래곤에게 긍정적이다. [비즈니스포스트 차화영 기자]

올해 3분기에 드라마 라인업이 대폭 강화되며 중국으로 드라마 수출 확대도 기대해볼 만하다.

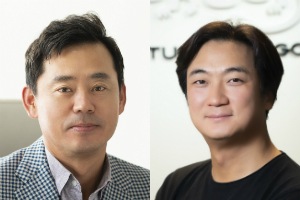

▲ 강철구 스튜디오드래곤 경영대표(왼쪽), 김영규 스튜디오드래곤 제작대표.

홍세종 신한금융투자 연구원은 6일 스튜디오드래곤 투자의견 매수(BUY), 목표주가 14만4천 원을 유지했다.

5일 스튜디오드래곤 주가는 9만2600원에 거래를 마쳤다.

홍 연구원은 “스튜디오드래곤은 3분기에 2분기와 비교해 드라마 라인업이 대폭 강화된다”며 “이는 매출이 다시 두 자릿수로 증가할 것이라고 내다보는 이유기도 하다”고 말했다.

스튜디오드래곤은 2021년 3분기 연결기준으로 매출 1374억 원, 영업이익 150억 원을 낼 것으로 추정된다. 2020년 3분기와 비교해 매출은 29.3% 증가하지만 영업이익은 6.2% 줄어드는 것이다.

스튜디오드래곤이 제작한 드라마 ‘너는 나의 봄’과 ‘악마판사’ 등이 7월부터, 기대작으로 꼽히던 ‘더 로드’는 8월부터 방영되고 있고 ‘겟마을 차차차’가 방영을 앞두고 있다. 티빙 오리지널 작품 2편도 3분기 안에 공개될 것으로 파악된다.

중국에서 한한령이 완화되면 스튜디오드래곤이 거두는 영업이익 규모가 커질 수도 있을 것으로 예상된다.

홍 연구원은 “스튜디오드래곤은 현재 중국의 온라인 동영상서비스(OTT) 사업자인 아이치이를 포함해 BAT(바이두, 알리바바, 텐센트 등 중국의 대표기업)와 협업을 이어가고 있고 중국 시청자가 원하는 드라마를 가장 많이 보유하고 있다”며 “한한령이 완화되면 영업이익 규모가 4분기에 200억 원을 훌쩍 넘을 수도 있어 보인다”고 바라봤다.

스튜디오드래곤은 넷플릭스 등 글로벌 온라인 동영상서비스(OTT) 사업자 10곳과 중장기 계약을 체결하는 방안을 논의하는 것으로 파악된다.

중장기 계약은 3년 동안 20편의 드라마를 동시방영하고 5편의 오리지널 드라마를 제작해 공급한다는 등의 내용으로 맺게 되는데 안정적 공급처를 확보하게 된다는 점에서 스튜디오드래곤에게 긍정적이다. [비즈니스포스트 차화영 기자]