[비즈니스포스트] DB하이텍이 보수적 투자를 이어가던 기존 모습에서 전환해 공격적 투자기조를 나타내고 있다.

김남호 DB그룹 회장은 질화갈륨과 실리콘 카바이드 등 차세대 전력반도체 생산공정에 주력해 신성장동력을 키우는 작업에 박차를 가할 것으로 예상된다.

![DB하이텍 공격적 투자기조로 전환, 김남호 차세대 전력반도체 키운다]()

29일 반도체업계에 따르면 DB하이텍이 기존 주력사업인 8인치 실리콘(Si) 기반 파운드리(반도체 위탁생산) 사업에 더해 새 성장동력으로 점찍은 질화갈륨(GaN)과 실리콘 카바이드(SiC) 기반 반도체 공정구축에 속도를 낼 것이라는 관측이 나온다.

DB하이텍은 전날 2030년까지 총 4조7천억 원을 신수종사업에 투자한다는 내용을 담은 경영혁신안을 발표했다. 이 경영혁신안은 질화갈륨과 실리콘 카바이드 등 차세대 전력반도체의 8인치 파운드리 체제 구축에 대규모 자금을 투자한다는 계획을 담았다.

김남호 회장은 전력반도체 파운드리 사업을 성장동력으로 육성하기 위해 준비하고 있다고 밝힌 바 있는데 이 계획이 본격화되는 것이다.

김 회장은 2022년 신년사를 통해 “DB하이텍은 제조 분야에서 확고한 수익성 기반 위에 공정 합리화로 생산능력을 늘렸다”며 “전력반도체 등 미래를 위한 준비작업도 본궤도에 오르고 있다”고 말했다.

김 회장이 언급한 전력반도체는 차세대 전력반도체로 꼽히는 질화갈륨과 실리콘 카바이드 기반 반도체를 말한다.

경영혁신안을 통해 공개된 자료에 따르면 DB하이텍은 2026년까지 8인치 질화갈륨 파운드리에 4천억 원을 투입하고 월 1만 장의 생산능력을 갖추는 것을 목표로 하고 있다. 아울러 8인치 실리콘 카바이드 파운드리에는 2030년까지 7천억 원을 투자해 월 2만 장의 생산능력을 확보한다는 계획을 세웠다.

김 회장이 질화갈륨과 실리콘 카바이드 파운드리에 힘을 주고 있는 배경에는 두 시장이 앞으로 빠른 성장세를 나타낼 것으로 전망된다는 점이 있다.

시장조사기관 욜디벨롭먼트는 글로벌 질화갈륨 전력반도체 시장규모가 2022년 1억8500만 달러(약 2380억 원)에서 2028년 20억3500만 달러(약 2조6180억 원)로 연평균 49% 성장할 것으로 전망했다.

실리콘 카바이드 전력반도체 시장도 가파르게 성장할 것으로 예상된다. 욜디벨롭먼트는 2022년 17억9400만 달러(약 2조3088억 원)에서 2028년 89억600만 달러(약 11조4620억 원)까지 연평균 31% 성장할 것으로 내다봤다.

DB하이텍이 차세대 전력반도체 시장의 가파른 성장세를 고려해 이례적으로 대규모의 투자계획을 세운 것으로 볼 수 있다.

DB하이텍은 그동안 대규모 증설을 자제하며 공장설비를 보완하거나 공정을 효율화를 통해 생산량을 늘리고 있었다. DB하이텍의 2017~2021년 설비투자 금액은 연평균 700~1100억 원대에 머물렀다.

하지만 그 뒤 2022년 DB하이텍은 이전보다 두 배 가까운 1933억 원을 설비투자에 투입했다. 2022년 투자에는 차세대 전력반도체 초기투자 등 신성장동력 육성을 위한 비중이 컸다.

이어 DB하이텍이 이번에 대규모 투자계획을 내놓은 만큼 내년부턴 설비투자가 더욱 가파르게 커질 것으로 전망된다.

김남호 회장이 차세대 전력반도체를 비롯한 새 성장동력에 힘을 실으며 DB하이텍이 과거와는 달리 공격적 투자 기조로 돌아선 셈이다.

김 회장이 세운 투자확대 계획의 배경에는 기존 DB하이텍의 주력사업인 8인치 실리콘 파운드리의 업황 악화가 자리잡고 있는 것으로 분석된다.

8인치 실리콘 파운드리 사업은 레거시(구형)반도체 생산을 중심으로 이뤄지지만 구형반도체는 올해 수요가 크게 둔화되는 모습을 나타내며 DB하이텍의 실적이 후퇴했다.

![DB하이텍 공격적 투자기조로 전환, 김남호 차세대 전력반도체 키운다]()

DB하이텍의 올해 들어 3분기까지 연결 기준 매출 8747억 원, 영업이익 2232억 원을 기록했다. 지난해 같은 기간보다 매출은 31.6%, 영업이익은 63.7% 감소한 것이다.

더구나 구형반도체 파운드리업계는 중국업체를 중심으로 경쟁이 심화될 것으로 예상된다.

중국 파운드리업체 SMIC은 3분기 실적보고서를 통해 8인치 파운드리 생산능력이 월 79만 5750장 수준이라고 발표했는데 이는 지난해 3분기보다 12% 늘어난 것이다.

파운드리업계에 따르면 SMIC 이외에도 여러 중국 파운드리 업체가 8인치 생산능력을 확장하면서 파운드리 서비스 가격의 하락 압력이 커질 것이라는 관측이 나온다.

김 회장으로선 과감한 투자를 통해 DB하이텍의 새 성장동력을 모색해야 할 필요성이 커지고 있는 것이다.

최근 행동주의 펀드 KCGI와 DB하이텍 지분 관련 분쟁이 일단락되면서 공격적 투자확대를 위한 지배구조도 안정화했다는 점도 긍정적이다.

DB하이텍 최대주주 DB는 2대 주주인 KCGI의 유한회사 캐로피홀딩스로부터 DB하이텍 지분 5.63%(250만 주)를 매입해 지분을 기존 12.42%에서 18.05%로 높였다. KCGI는 경영혁신을 요구하며 그동안 DB하이텍 측을 압박하고 있었다.

DB하이텍은 대규모 투자 계획과 관련해 “8인치 파운드리를 고도화해 고부가가치 전력반도체를 집중 육성할 것"이라고 강조했다. 김바램 기자

김남호 DB그룹 회장은 질화갈륨과 실리콘 카바이드 등 차세대 전력반도체 생산공정에 주력해 신성장동력을 키우는 작업에 박차를 가할 것으로 예상된다.

▲ 김남호 DB그룹 회장이 차세대 전력반도체를 키운다.

29일 반도체업계에 따르면 DB하이텍이 기존 주력사업인 8인치 실리콘(Si) 기반 파운드리(반도체 위탁생산) 사업에 더해 새 성장동력으로 점찍은 질화갈륨(GaN)과 실리콘 카바이드(SiC) 기반 반도체 공정구축에 속도를 낼 것이라는 관측이 나온다.

DB하이텍은 전날 2030년까지 총 4조7천억 원을 신수종사업에 투자한다는 내용을 담은 경영혁신안을 발표했다. 이 경영혁신안은 질화갈륨과 실리콘 카바이드 등 차세대 전력반도체의 8인치 파운드리 체제 구축에 대규모 자금을 투자한다는 계획을 담았다.

김남호 회장은 전력반도체 파운드리 사업을 성장동력으로 육성하기 위해 준비하고 있다고 밝힌 바 있는데 이 계획이 본격화되는 것이다.

김 회장은 2022년 신년사를 통해 “DB하이텍은 제조 분야에서 확고한 수익성 기반 위에 공정 합리화로 생산능력을 늘렸다”며 “전력반도체 등 미래를 위한 준비작업도 본궤도에 오르고 있다”고 말했다.

김 회장이 언급한 전력반도체는 차세대 전력반도체로 꼽히는 질화갈륨과 실리콘 카바이드 기반 반도체를 말한다.

경영혁신안을 통해 공개된 자료에 따르면 DB하이텍은 2026년까지 8인치 질화갈륨 파운드리에 4천억 원을 투입하고 월 1만 장의 생산능력을 갖추는 것을 목표로 하고 있다. 아울러 8인치 실리콘 카바이드 파운드리에는 2030년까지 7천억 원을 투자해 월 2만 장의 생산능력을 확보한다는 계획을 세웠다.

김 회장이 질화갈륨과 실리콘 카바이드 파운드리에 힘을 주고 있는 배경에는 두 시장이 앞으로 빠른 성장세를 나타낼 것으로 전망된다는 점이 있다.

시장조사기관 욜디벨롭먼트는 글로벌 질화갈륨 전력반도체 시장규모가 2022년 1억8500만 달러(약 2380억 원)에서 2028년 20억3500만 달러(약 2조6180억 원)로 연평균 49% 성장할 것으로 전망했다.

실리콘 카바이드 전력반도체 시장도 가파르게 성장할 것으로 예상된다. 욜디벨롭먼트는 2022년 17억9400만 달러(약 2조3088억 원)에서 2028년 89억600만 달러(약 11조4620억 원)까지 연평균 31% 성장할 것으로 내다봤다.

DB하이텍이 차세대 전력반도체 시장의 가파른 성장세를 고려해 이례적으로 대규모의 투자계획을 세운 것으로 볼 수 있다.

DB하이텍은 그동안 대규모 증설을 자제하며 공장설비를 보완하거나 공정을 효율화를 통해 생산량을 늘리고 있었다. DB하이텍의 2017~2021년 설비투자 금액은 연평균 700~1100억 원대에 머물렀다.

하지만 그 뒤 2022년 DB하이텍은 이전보다 두 배 가까운 1933억 원을 설비투자에 투입했다. 2022년 투자에는 차세대 전력반도체 초기투자 등 신성장동력 육성을 위한 비중이 컸다.

이어 DB하이텍이 이번에 대규모 투자계획을 내놓은 만큼 내년부턴 설비투자가 더욱 가파르게 커질 것으로 전망된다.

김남호 회장이 차세대 전력반도체를 비롯한 새 성장동력에 힘을 실으며 DB하이텍이 과거와는 달리 공격적 투자 기조로 돌아선 셈이다.

김 회장이 세운 투자확대 계획의 배경에는 기존 DB하이텍의 주력사업인 8인치 실리콘 파운드리의 업황 악화가 자리잡고 있는 것으로 분석된다.

8인치 실리콘 파운드리 사업은 레거시(구형)반도체 생산을 중심으로 이뤄지지만 구형반도체는 올해 수요가 크게 둔화되는 모습을 나타내며 DB하이텍의 실적이 후퇴했다.

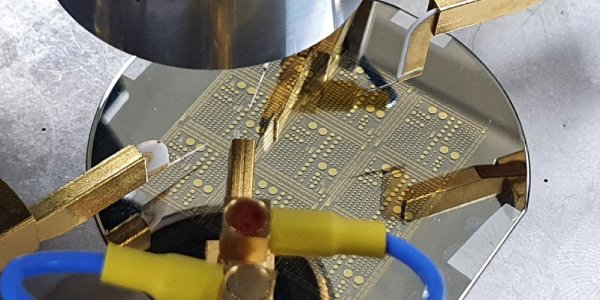

▲ 질화갈륨으로 만들어진 전력 반도체. <한국전자통신연구원>

DB하이텍의 올해 들어 3분기까지 연결 기준 매출 8747억 원, 영업이익 2232억 원을 기록했다. 지난해 같은 기간보다 매출은 31.6%, 영업이익은 63.7% 감소한 것이다.

더구나 구형반도체 파운드리업계는 중국업체를 중심으로 경쟁이 심화될 것으로 예상된다.

중국 파운드리업체 SMIC은 3분기 실적보고서를 통해 8인치 파운드리 생산능력이 월 79만 5750장 수준이라고 발표했는데 이는 지난해 3분기보다 12% 늘어난 것이다.

파운드리업계에 따르면 SMIC 이외에도 여러 중국 파운드리 업체가 8인치 생산능력을 확장하면서 파운드리 서비스 가격의 하락 압력이 커질 것이라는 관측이 나온다.

김 회장으로선 과감한 투자를 통해 DB하이텍의 새 성장동력을 모색해야 할 필요성이 커지고 있는 것이다.

최근 행동주의 펀드 KCGI와 DB하이텍 지분 관련 분쟁이 일단락되면서 공격적 투자확대를 위한 지배구조도 안정화했다는 점도 긍정적이다.

DB하이텍 최대주주 DB는 2대 주주인 KCGI의 유한회사 캐로피홀딩스로부터 DB하이텍 지분 5.63%(250만 주)를 매입해 지분을 기존 12.42%에서 18.05%로 높였다. KCGI는 경영혁신을 요구하며 그동안 DB하이텍 측을 압박하고 있었다.

DB하이텍은 대규모 투자 계획과 관련해 “8인치 파운드리를 고도화해 고부가가치 전력반도체를 집중 육성할 것"이라고 강조했다. 김바램 기자