▲ 메리츠증권이 회사채와 부동산 프로젝트파이낸싱에 주력하고 있다. <그래픽 비즈니스포스트>

메리츠증권은 7월 장원재 사장과 김종민 부사장의 각자대표체제를 구축한 뒤 장점을 살려 빠른 의사결정을 바탕으로 공격적으로 영업을 확대하고 있는 것으로 평가된다. 자본확충을 바탕으로 초대형투자은행(IB) 인가를 위한 행보도 본격적으로 추진할 것으로 전망된다.

23일 증권업계 안팎의 말을 종합하면 메리츠증권은 4분기 부채자본시장(DCM)에서 두각을 나타내고 있다.

메리츠증권은 2일 고려아연의 1조 원 규모의 사모사채 발행을 주관하고 총액을 인수한 만큼 4분기 채권인수분야 순위가 올라갈 것으로 예상된다.

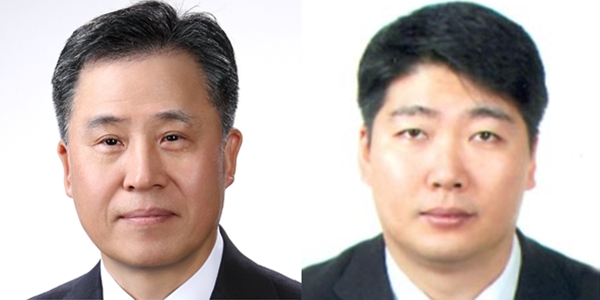

▲ (왼쪽부터) 장원재 메리츠증권 대표이사 사장과 김종민 메리츠증권 대표이사 부사장. <메리츠증권>

메리츠증권은 3분기 말 누적 기준 채권인수분야에서 5조536억 원을 인수해 9위에 올랐다.

고려아연 사모사채 금리는 6.5%로 만기는 1년이다. 메리츠증권은 채권발행 수수료와 함께 높은 수준의 이자도 가져가게 되는 셈이다.

메리츠증권은 부동산PF분야에서도 공격적 활동을 펼치고 있다.

정부가 8월 사업성 평가기준 강화 방안을 발표해 불확실성이 완화했고 최근 기준금리 인하 효과로 부동산PF시장을 둘러싼 우려가 낮아지면서다.

메리츠증권은 현재 롯데건설과 손잡고 대형 개발사업의 PF프로젝트를 함께 추진하고 있다.

마곡마이스PFV(프로젝트금융투자회사)는 메리츠증권 등을 주관사로 서울 마곡 개발을 위한 1조3천억 원 규모의 본PF 조달을 끝냈다. 마곡마이스PFV는 롯데건설과 탑솔라가 지분을 소유하고 있다.

이 사업은 서울 강서 마곡동 마곡도시갭라사업 구역 특별계획구역사업을 위해 설립된 특수목적회사로 CP1(르우스트시티타워), CP2(르웨스트롯데캐슬), CP3(VL르웨스트) 블록을 개발한다. 브리지론을 넘어 본PF로 전환된 만큼 사업에 속도가 날 것으로 기대된다.

메리츠증권과 롯데건설은 부산 해운대 초고층 랜드마크 단지사업도 추진한다. 본PF 1조 원을 조달하면서 메리츠증권이 주관사를 맡았다.

메리츠증권과 롯데건설의 협력관계가 두터워지면서 우량 부동산PF사업을 꾸준히 확보할 수 있을 것으로 기대된다. 메리츠증권은 2023년 1월10일 1조5천억 원 규모의 펀드 투자협약을 체결하며 관계를 돈독히 다져왔다.

메리츠증권이 7월 각자대표이사 체제를 구축한지 얼마 지나지 않아 시너지가 본격화하고 있다는 분석이 나온다.

장원재 사장은 메리츠화재에서 2021년 메리츠증권으로 자리를 옮겨 S&T부문장을 맡아 주식·채권·파생산품 운용 콘트롤타워 역할을 수행해왔다.

김종민 부사장은 2014년부터 메리츠화재 자산운용실장을 맡아 국내 부동산 프로젝트파이낸싱(PF), 해외 대체투자, 기업대출 등 다양한 분야의 투자를 이끈 기업금융 전문가다.

메리츠증권은 각자대표이사 출범은 2015년 최희문 김용범 대표체제 이후 약 9년 만으로 각자 장점이 있는 분야에 집중해 ‘빠른 의사결정’과 ‘공격적 영역 확대’라는 방침을 세웠다.

▲ 메리츠증권이 신종자본증권을 발행하며 자본적정성을 강화하고 있다.

메리츠증권의 재무건전성도 개선될 것으로 기대돼 공격적 영업활동을 뒷받침할 것으로 예상된다.

메리츠증권은 9월 1400억 원 규모의 신종자본증권을 발행했다. 만기는 30년으로 회계상 자본으로 분류된다. 7년 뒤인 2031년 9월 콜옵션(조기상환권) 행사가 예정됐고 이자율은 5.8%이다.

메리츠증권은 콜옵션 행사 시기를 7년으로 발행해 자본 안정성을 더욱 높였다. 일반적으로 신종자본증권 콜옵션 행사시기는 5년으로 자본 인정비율이 해마다 20%씩 낮아진다. 하지만 메리츠증권은 콜옵션 행사 시기를 7년으로 설정해 앞으로 2년 동안은 조달한 금액 전액을 자본으로 인정받게 된다.

이에 조정 순자본비율(NCR)도 개선될 것으로 기대된다. 메리츠증권의 2분기 말 조정 NCR 비율은 157.3%로 증권사 평균 253.2%를 크게 밑도는 수준이다. 2023년 6월 214.5%와 비교해 57.3%포인트 낮아졌다.

신용평가사들은 조정 NCR 지표가 150% 미만이면 개선을 권고한다. 메리츠증권의 조정 NCR 지표가 하락했던 이유는 자회사 메리츠캐피탈 지원 여파로 분석됐다.

메리츠증권의 2분기 말 자기자본 규모가 5조8783억 원인 점을 고려하면 3분기 6조 원 돌파도 가능할 것으로 보인다. 메리츠증권은 자기자본 규모가 충분한 만큼 올해 1분기 실적 때 공식화한 초대형IB 인가에도 속도를 낼 것으로 보인다.

메리츠증권은 2022년 증권업계 홀로 영업이익 1조 원이 넘는 1조925억 원을 올리면서 증권업계 1위에 올랐다. 기업금융 실적을 발판으로 올해 영업이익 1조 원 재돌파도 기대된다.

메리츠증권 관계자는 “보수적 관점에서 양질의 딜을 발굴하고 사후 점검으로 철저하게 위험 관리를 하는 것이 메리츠증권의 노하우”라며 “일반 기업금융에서도 축적된 역량을 바탕으로 우수한 딜을 따내겠다”고 말했다. 류수재 기자