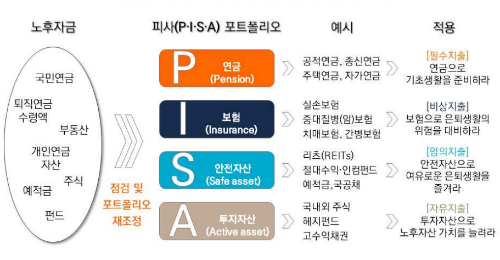

▲ 미래에셋은퇴연구소가 제시한 '피사(P·I·S·A) 포트폴리오'의 예시 및 적용.<미래에셋은퇴연구소>

미래에셋은퇴연구소는 19일 은퇴 리포트 39호 ‘은퇴자를 위한 피사의 4탑’을 내놓고 안정적 노후생활을 위해 반드시 갖춰야 할 4가지 자산을 제안했다.

은퇴생활비는 목돈이 아닌 현금흐름으로 조달해야하는 만큼 퇴직금처럼 목돈을 보유한 은퇴자라면 이를 배분해 노후 30~40년 동안 생활비를 충당할 자산 운용 전략이 필요하다.

미래에셋은퇴연구소는 이런 점을 감안해 노후자산을 단순히 자산 규모가 아닌 지출의 속성에 맞게 설계하는 ‘피사(P·I·S·A)의 4탑’을 제시했다.

‘피사(P·I·S·A)의 4탑’은 노후에 필요한 네 가지 자산을 의미하는 말로 각각 연금자산(Pension asset), 보험자산(Insurance asset), 안전자산(Safe asset), 투자자산(Active asset)을 뜻한다.

연금자산은 공적연금(국민연금, 공무원연금 등), 종신연금, 주택연금, 자가연금 등을 말한다.

연금자산은 노후 현금흐름 조달과 함께 물가 상승, 수명 연장 등에 대응해 필수생활비를 마련할 수 있다.

국민연금과 같은 공적연금은 물가만큼 올라 인플레이션(물가 상승) 위험을 방어할 수 있고 종신연금은 사망시점까지 지급되기 때문에 장수에 따르는 위험을 낮출 수 있다.

보험자산은 실손보험과 중대질병보험, 치매보험, 간병보험 등을 말한다.

보험자산은 의료비나 수술비 등 예상치 못한 비상 지출에 대비할 수 있어 뜻밖의 지출로 노후설계가 무너지는 것을 막아준다. 고령화에 따라 늘어나는 치매 의료비나 간병비 등도 미리 준비해야 할 요소로 꼽힌다.

안전자산은 위험 수준에 따라 리츠, 수익형 부동산 등 중위험·중수익 자산과 예적금, 국공채 등 저위험·저수익 자산으로 나뉜다.

중위험·중수익 자산은 주기적으로 현금흐름이 발생하고 위험 수준이 비교적 낮기 때문에 여유 생활비를 조달하기에 적합하다.

예금 등 저위험·저수익 자산은 수익이 낮은 대신 유동성이 높아 긴급상황에 대비한 단기 여유자금으로 활용하기 좋다.

투자자산은 은퇴자가 적극적으로 운용해 자산을 늘릴 수 있는 국내외 주식, 사모펀드, 고수익 채권 등의 자산이다.

당장 용도가 정해져 있지 않은 자금이나 미래에 지출할 자금은 장기운용이 가능하기 때문에 투자자산으로 활용하기 적합하다.

다만 기대 수익만큼 투자 위험이 따르는 만큼 은퇴자는 위험 관리에 더욱 철저해야 한다.

정나라 미래에셋은퇴연구소 선임연구원은 “노후준비라고 하면 단순히 목돈을 준비해야 한다고 생각하지만 지출의 속성에 따라 맞춤형 자산을 설계해야 한다”며 “‘피사의 4탑’을 활용하면 노후계획에서 무엇이 부족한지 확인하고 구체적 플랜을 세울 수 있다”고 말했다 [비즈니스포스트 최석철 기자]

![[코스피 5천 그늘①] 증시 활황에도 못 웃는 LG그룹, 구광모 '체질 개선'과 '밸류업'으로 저평가 끊나](https://businesspost.co.kr/news/photo/202602/20260209151542_142553.jpg)

![[코스피 5천 그늘②] 롯데그룹 주주 흥 돋는 카드 안 보인다, 신동빈 유통·화학 계열사 '시장 소외'에 속앓이](https://businesspost.co.kr/news/photo/202601/P_20260127151310_76677.jpg)